Coût du crédit consommation ou immobilier : un critère de choix

Coût du crédit : définition

Concrètement le coût du crédit correspond à la différence entre le montant total à rembourser pendant la durée du prêt et le montant emprunté initialement + les frais potentiels.

Le coût d’un crédit conso dépend donc de plusieurs critères :

- Le montant emprunté

- La durée de remboursement (ainsi que de la fréquence de remboursement : mois, trimestre, année)

- Du taux d’intérêt

- Des frais additionnels type frais de dossier ou encore assurance facultative

Le taux d’intérêt exprimé sous forme de TAEG (taux annuel effectif global) dans le cadre du prêt à la consommation doit prendre en compte tous les frais inhérents directement au crédit, comme les frais de dossiers. Les frais liés à l’assurance facultative sont eux intégrés au TAEA (taux annuel effectif de l’assurance).

Avec ces éléments, en plus du coût du crédit, il est également possible de calculer la mensualité, c’est-à-dire la somme à rembourser à chaque échéance.Notre comparatif crédit est basé sur le coût du crédit hors assurance facultative, c’est à dire sur le TAEG.

► Accéder au comparatif des meilleurs taux

Coût du crédit consommation : un indicateur de référence

Pour nous, c’est l’indicateur de référence car contrairement au taux qui peut prendre plusieurs formes et ainsi porter à confusion : TEG, TAEG, TAEA, taux d’intérêt nominal, crédit sans intérêt, etc, le coût du crédit quant à lui n’a qu’une seule et unique définition. Il faut néanmoins être attentif au fait que le coût du crédit prenne bien en compte tous les coût initiaux liés à la souscription du crédit. En effet, il est fréquent que le coût de l’assurance qui est facultative dans le cas d’un crédit à la consommation ne soit pas intégré au calcul.

Le travers du coût du crédit est qu’il peut varier dans le temps en fonction des raisons suivantes :

- Le taux d’intérêt n’est pas fixe : taux révisable en crédit immobilier ou taux révisable pour un crédit renouvelable.

- Remboursement anticipé partiel ou total : suite à un remboursement anticipé, la durée de remboursement s’en trouve ainsi modifiée et raccourcie et par conséquent le coût du crédit s’en retrouve diminué. Attention néanmoins car des frais de remboursements anticipés peuvent être demandés.

- Pause dans le remboursement du crédit : certains organismes proposent à l’emprunteur de pouvoir stopper momentanément (1 ou 2 mois) le remboursement de ses mensualités et ce plusieurs fois dans l’année. Les mensualités sont ainsi reportées mais ainsi cependant les intérêts cours et le coût du crédit augmente ainsi.

- Des frais liés à des retards de remboursement.

Le coût du crédit n’est pas le seul critère de choix

Même si le coût d’un crédit est un indicateur de référence, ce n’est cependant pas le seul critère de choix.

Une autre donnée à prendre en compte est la capacité de remboursement de chacun. En effet, une mensualité trop importante pourrait augmenter le taux d’endettement de l’emprunteur et ainsi pénaliser la gestion quotidienne de son budget. Les organismes de crédit prennent d’ailleurs en compte cette information et ils refuseront d’octroyer le crédit s’ils jugent que la mensualité du crédit engendre un taux d’endettement trop élevé pour l’emprunteur. En général, si le taux d’endettement dépasse 35% suite à l’ajout de la mensualité du prêt, la demande de crédit sera refusée sous cette forme. Une des solutions si cela s’avère possible est de rallonger la durée de remboursement afin de réduire la mensualité et vraisemblablement augmenter le coût du crédit. En effet, en règle générale, plus la durée de remboursement est longue, plus le coût d’un crédit risque d’être élevé.

Il est donc primordial de comparer les taux TAEG lorsqu’on souhaite faire un crédit, mais également de prendre conscience du coût du crédit et de la mensualité associée. A ce titre Capitaine Crédit affiche ces 3 informations afin de permettre une comparaison plus aisée.

► Comparez les coûts des crédits

Sur certains sites, le coût du crédit est remplacé par le montant total dû qui correspond à la somme totale à rembourser, soit le capital emprunté + le coût du crédit.

Pourtant, toute offre de crédit conso doit comporter au moins le TAEG pratiqué et le coût du prêt.

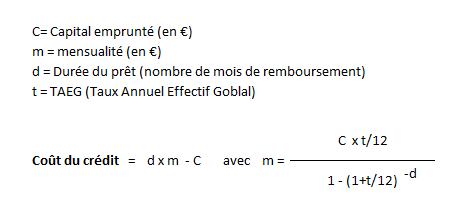

Coût du crédit : la formule de calcul

C’est la formule qui s’applique lorsque les mensualités sont fixes dans le temps.

Soit un crédit 10000 euros sur 60 mois au TAEG de 5%

Mensualités = 188.71€ et coût du crédit = 1 322.61 €

Bonne nouvelle, si vous n’êtes pas un mathématicien chevronné, les outils permettant de calculer la mensualité ou le coût d’un crédit fourmillent sur le web.

> Accéder à une calculatrice crédit.

Coût d’un crédit : les erreurs de calcul

La loi impose à tout organisme prêteur d’afficher le coût du crédit à la consommation ainsi que le TAEG. Depuis plusieurs années, beaucoup d’erreurs de calculs ont été repérés dans un premier temps par des associations de consommateurs, surtout pour ce qui concerne les crédit immobilier qui ne rentre pas dans le crédit à la consommation. Des sociétés ont fait leur métier de ce repérage d’erreur qui peut s’avérer lucratif dans bien des cas.

Les principales erreurs concernant les prêts immobiliers sont les suivantes :

- TEG erroné

- coût du crédit erroné

- informations incomplètes

Ces erreurs peuvent coûter chères à la banque car chaque emprunteur (particulier ou professionnel) peut ainsi saisir la justice afin de se voire rembourser une partie des intérêts. Les sanctions les plus fréquentes sont le remplacement du taux d’intérêt initial (qui peut être la cause de la sanction s’il est erroné) par un taux d’intérêt beaucoup plus faible qui est nommé le taux d’intérêt légal.

► Comparez les coûts des crédits

Rédigé par Johann Clisson - Mis à jour le 28/03/2023